住宅ローンを定年後払えない!あなたにベストな対処法

こんにちはアシスタントのあゆみです。

今朝、新聞で老後破たんという言葉を見たので、杉山善昭先生に定年と住宅ローンの話を聞かせてもらいたいと思います。先生よろしくお願いします。

はいこんにちは。

住宅ローンの年数が長くなったため、定年退職した後も住宅ローンを払い続けなければいけないという人が抱える問題が露呈してきています。

このページの目次

定年後も重くのしかかる住宅ローン

元は、定年までに繰り上げ返済をして、、、という思惑で借りた住宅ローン。

景気の悪化により、繰り上げ返済をするどころか、払って行くのもやっと。という状態、珍しくないのです。

住宅ローンの完済年齢は80歳という所が多いです。年金の支給開始は早くても60歳。

つまり、年金をもらう年になっても住宅ローンが残っている。という方。世の中にたくさんいらっしゃいます。

先生!なぜ定年後まで払わなければいけないような住宅ローンを組んでしまうのでしょうか?

私が不動産業界に入った平成2年頃の住宅ローンは25年程度のローンでした。

しかし、バブルがはじけた後にドンドン長いローンが出てきて、あっというまに35年になりました。

また、完済年齢も現在では80歳としている銀行があります。

平均的な年金の額の実態

統計調査によると月額229,000円だそうです。

では、平均的な支出はというと、、、月額270,000円だそうです。

仮に60歳から受給ができ平均寿命まで生きたとすると、年金の受給総額は約6000万円、支出は約8700万円。

不足分は2700万円となります。

これは、現行の年金制度が生きていた(いまのまま)場合の話です。

元は、定年までに繰り上げ返済をして、、、という思惑で借りた住宅ローン。

景気の悪化により、繰り上げ返済をするどころか、払って行くのもやっと。という状態、珍しくないのです。

2015年から年金の受給金額が事実上減っており更に今後減少へ

心の支えの年金のですが、既に2015年から事実上減少し、更に今後年金の受給額は下がる可能性が高く、受給開始年齢はより高齢になる可能性が高いです。

実際、読売新聞にも記事となっています。

「公的年金、4月分から0・4%減額…受給開始年齢は60~75歳に拡大」

一言で言うと、年金の受給金額が事実上減る。ということです。

「マクロ経済スライド」という年金の抑制システムが初めて適用されることも要因として挙げられます。

受け取る年金額自体は、景気の上昇に伴って増えることは増えるのですが、抑制策により景気の上昇に見合う分、年金の受給額は上昇せず、抑えられてしまう。というヒドイ制度です。

先生!リンク先のページを見てきたんですけど

物価が上がっても、年金はそこまで上がらないってことですよね?

最近、お菓子とか洗剤とかあらゆるものが値上げラッシュなのにヒドイですね!

そうですね。この仕組み、現役世代の負担が過重なものとならない制度だと説明していますが、だから年金受給者世代は我慢せよというのは違和感を覚えます。

定年後住宅ローンが払えない理由

年金生活にもかかわらず、住宅ローンはまだ残っている。という方にとっては非常に厳しい制度です。

予想以上に収入が激減

一昔前までは、定年後再雇用というパターンが一般的でした。

しかし、現代では定年後再雇用という制度そのものはありますが、給料が大幅ダウンというケースはあちこちで起こっていて、実際相談件数も増加しています。

また、再雇用に後ろ向きな事業者もまだまだ多く、高齢者の雇用が促進されるように法整備が進められていますが、現実を見るとまだまだという状態です。

退職金が想定以上に少ない

以前は退職金イコール、自適悠々の資金として心の支えになっていたものですが、定年前に役職を外してしまう、役職定年制度なるものがあります。

少し古いデーターですが、人事院が2017年に行った民間企業の勤務条件制度等調査によると、役職定年を導入している企業は全体の16.4%という結果が出ています。

この制度は今後導入する企業は増えることが予想されます。

支出が増える

昨今の値上げラッシュは皆さんよく知る所だと思います。

この記事を書いている時点で発表されている総務省発表の報道資料によると、生鮮食料品は前年同月比1.2%の上昇、前月比は0.5%の上昇とあります。

体感的にはもっと上がっているような気がしますけど。。。

そうですね。

人間は痛みは実際の倍くらいに感じるそうですから感覚としてはそう感じても無理はないと思います。

収入は増えないのに支出が増えるという非常に厳しい状態にいる。ということが良く分かると思います。

また、この頃になると、購入した不動産の修繕費が重くなる傾向があります。

住宅の各設備は、早いと6年遅くても15年程度で交換を余儀なくされるものがありますし、戸建ての場合は外壁や屋根の塗装なども必要になってくるからです。

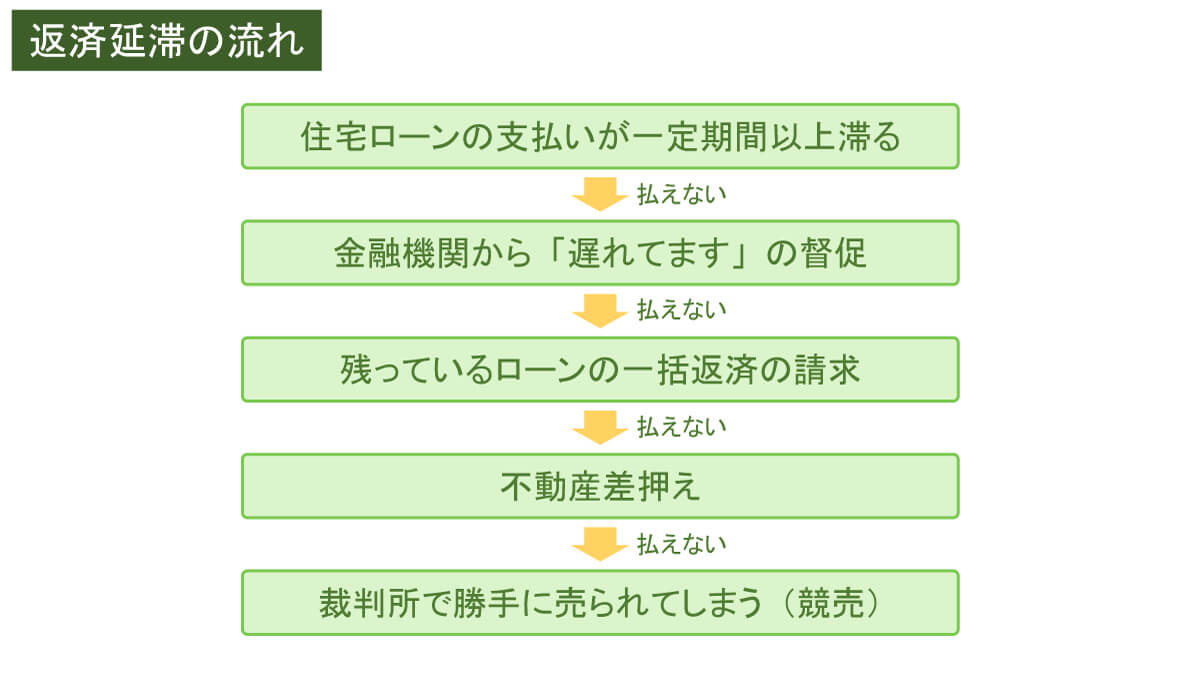

住宅ローンが払えなくなったらどうなるのか

先生、定年後に住宅ローンが払えなくなったらやっぱり競売ですよね?

あゆみさんの言う通り、住宅ローンの返済ができないまま何もしなければ、競売になります。

具体的な流れはこちらを見てくださいね

住宅ローンが払えなくなったら(個人でできること)

収入を増やす

言うまでもなく、定年後の住宅ローンの支払いが厳しいのは、収入が減少することです。

筆者も相談の現場でよく耳にするお話しなのですが、嘱託になった瞬間に同じ仕事をしているにもかかわらず給料が3分の2になってしまったという事。本当に珍しいお話しではないのです。

また晩婚化により、60歳の時点でもまだ子供が高校生というご家庭も多いです。

定年退職する時点で子供は大学生というケース一番大変です。

収入を増やすには、本業の収入を増やすことと、本業以外の収入を増やす方法があります。

本業収入を増やすには転職ですが、なかなか難しいようで、転職活動をしている方を多く見ますがハードルは高いと言わざるを得ません。

一方副業の方ですが、スキルを売るココナラや空いた時間を売るタイムチケットなどがありますので、活用してみてはいかがでしょうか?

シニア専門の求人サイトやクラウドソーシングも増えてきています。

また、定年後の収入ダウンを補てんする高年齢雇用継続給付金という制度があります。

嘱託で働いているが収入は大幅にダウンという方は検討してみることをお勧めします。

もう一つ、一旦会社を退職され、失業保険を受け取っている方には高年齢再就職給付金という制度もあります。

毎月の支出を減らす

収入のアップだけで毎月の収支が黒字になるのであれば、全く問題ありませんが、副業の収入も十分でないことがあります。そんな時は、支出を減らすことに取り組むことをオススメします。

私も家計簿をつけてますけど、支出を減らすのって本当に大変だし、がんばっても僅かばかりのお金しか浮かないんですよね。。。

生活レベルを下げることは本当に大変で痛みを伴いますよね。

ここでは生活費を削る話ではなく、住宅ローンの返済を見直す方法を開設しますね。

住宅ローン返済プランを見直す

- まとまったお金を返済額減少型で繰上げ返済して毎月の返済を安くする

- 完済年齢を延ばして、毎月の返済を安くする

繰り上げ返済は、返済した分だけ毎月の返済額を減らすという効果が得られます。

繰上げ返済は二種類ありますが、「期間短縮型」を選んでしまうと、返済完了年月は早まりますが、毎月の返済額は変わらないので、家計は楽になりませんので注意が必要です。

「期間短縮型」ではなく、「返済額減少型」を選んでいただくと良いでしょう。

もし、あなたにお手元にまとまった資金がない場合は「完済年齢を伸ばして、月々の返済を減らす方法。」が良いでしょう。

返済期間が長くなるので、返済総額は高くなるものの、毎月の返済額は減少するので、短期的に見れば、家計は楽になることでしょう。

但し、返済総額自体は増えてしまうので、銀行に相談しながら慎重に検討すると良いです。

先生!銀行に行って返済年数を延ばしたいと言っても軽くあしらわれてしまいそうじゃないですか?

そういうイメージもあるかもしれませんが、昨今のコロナ情勢を鑑みて、金融庁が銀行に対して、柔軟に対応するように圧力、イヤお願いをしているようです。

参考:金融庁発行「業界団体(金融機関)との意見交換要請事項」

住宅ローンが払えなくなったら(専門家がお手伝いできること)

自宅を売却する

維持できなければ、手放すという一番シンプルな考えです。

手放す際に問題となるのが、残っている住宅ローンをどうするか?という点で一番気になる所だと思いますが、その前に「現在の生活が維持できるか?」という点が一番重要です。

何故なら生活が維持できないと必ず破たんしてしまうからです。

個人再生

住宅ローン以外の借金が多い場合に検討することが多いですが、そもそもなぜ住宅ローン以外の借金が増えてしまったのか?を解決しない限り、時間稼ぎにしかならない制度です。

親族間売買

子供や親族に不動産を購入してもらう方法です。

親族に購入してもらうため、心理的抵抗が一番少ない方法ではありますが、実現するためには複数の要件を満たす必要があるため、ハードルは高めです。

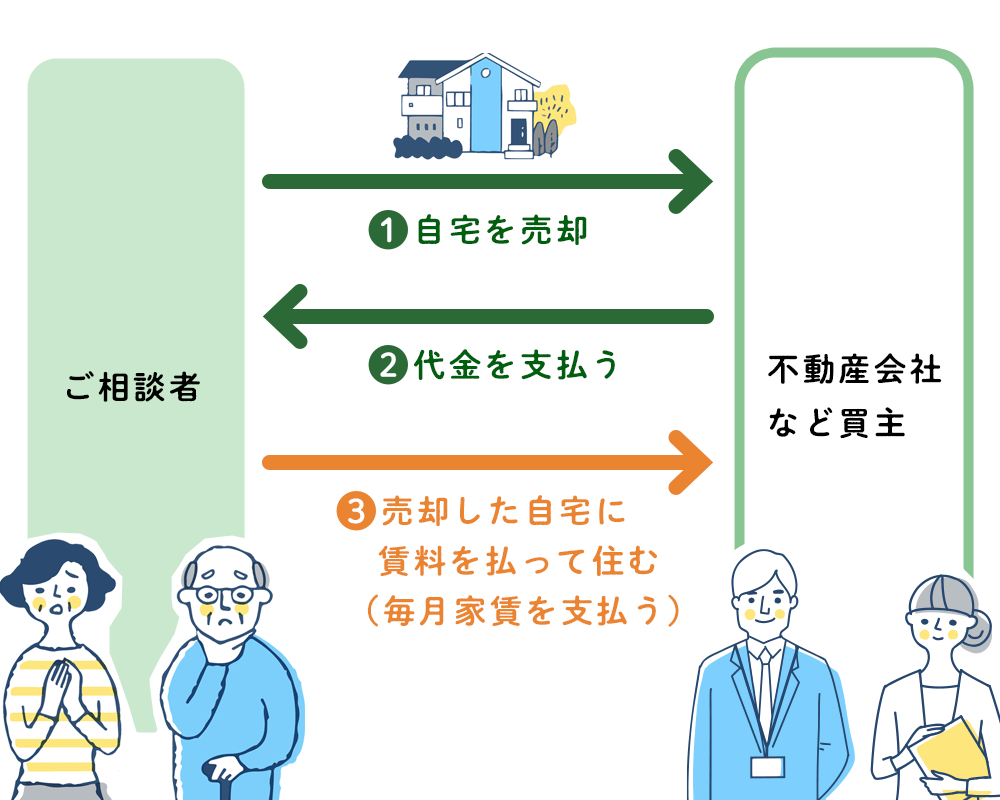

リースバック

自宅を売却しても、家に住み続けられるリースバックという特殊な方法です。

リースバックとは

家のローンは返済できないけれど、引っ越したいくない。

そんな時はリースバックという任意売却手法で解決できるかもしれません。

リースバックとは、一言で言うと「一旦売却するものの、買主から不動産を貸してもらい、引き続き居住する。」というものです。

あなたの家を買い取った不動産会社などにとっては<すでに家を借りる人がついてくる物件>を買い取るので、 <買主、借主を探さなくていい>というメリットがあります。

リースバックのデメリット

- 一般に売るよりも安くなる

- 売却代金で住宅ローンが完済できない場合、実現が困難

- 家賃が住宅ローンと同じレベルなら生活は楽にならない

先生、リースバックはなかなかハードルが高そうですね。

実際にうまく行くものなのでしょうか?

債務超過していればまず無理ですし、確かにリースバックはハードルが高いです。

ただ少ないですが成功事例はあります。

住宅ローンで困ったら

意売却、個人再生、親族間売買、リースバックなど様々な方法を挙げましたがが、その方の状況によって一番良い方法は変わります。

数ある手法は例えていえばお薬です。

その人の健康状態、体質等によってベストなお薬が違うのと同じです。

弊社ではご相談者の方の希望を聞きながら、最も良い解決方法を考えご案内します。

住宅ローンでお困りの場合は、住宅ローンさえなんとかできればすべて解決!という方の方が少ないです。 住宅ローンの解決をして一時的に生活ができる状態になっても意味がありません。 あなたのお持ちのローン、支出全体を見直して根本的な解決までお手伝いいたします。

この記事を書いた専門家

- 任意売却の専門家

-

(有)ライフステージ代表取締役

「不動産ワクチンいまなぜ必要か?」著者、FMヨコハマ、FMさがみ不動産相談所コメンテーター、TBSひるおび出演。単に家を売るだけでなく「お金に困らない暮らし」を提案している

●プロフィールをもっと見る

●この専門家に無料電話相談をする:TEL0120-961529※タップで電話かかります。

最新の投稿

税金関連記事2024年3月5日多額の税金滞納!分割払いしても完納できない場合の対処法【不動産所有者向け記事】

税金関連記事2024年3月5日多額の税金滞納!分割払いしても完納できない場合の対処法【不動産所有者向け記事】 住宅ローン延滞関連記事2023年11月9日家が無くなったらローンを払わなくても良いか?

住宅ローン延滞関連記事2023年11月9日家が無くなったらローンを払わなくても良いか? 任意売却の専門用語2023年7月8日任意売却とは借金全額払わずに家を売る手段

任意売却の専門用語2023年7月8日任意売却とは借金全額払わずに家を売る手段 税金関連記事2023年7月8日固定資産税の最終督促「公売手続きに入ります」が来たらどうすれば良いのか

税金関連記事2023年7月8日固定資産税の最終督促「公売手続きに入ります」が来たらどうすれば良いのか