住宅ローンと期限の利益について。わかりやすく説明します

こんにちは、アシスタントのあゆみです。

今日はアシスタントの特権で私の友達の友達の相談をお願いします。

そんな特権あったんですね(笑)

もちろん大丈夫ですよ。

どんなご相談かお聞かせ下さい。

ありがとうございます。

具体的に相談されている訳ではないのですが、こんな状況のようです。

- 住宅ローンの返済が遅れてしまって銀行から督促が来ている

- 遅れている分を早く支払うようにと言われているが払えないので困っている

- 競売の申立てはされていない

- 銀行の担当者が怖くて話をしたくない

- 最悪家は手放してもいいかな。と考えている

- こんな恥ずかしい状況でも頼める不動産屋さんっているのか不安

- 何から手を付ければよいか頭が混乱している

詳しく書いてくれてありがとうございます。

では今回は基本的な住宅ローンの知識から初めて、この状態からどうすれば良いか?

解説することにしましょう。

やった!

先生ありがとうございます。

宜しくお願いします。

このページの目次

住宅ローンとは

住宅ローンは金融商品です。

金利という商品代金を支払って、分割払いの権利を購入する。これが住宅ローンの本質です。

つまり、住宅ローンを借りるということは、「住宅ローンという商品を買う」という事です。

今ではメジャーな住宅ローンですがその原型は、割賦販売(カップハンバイ)です。

割賦というのは、複数回に分けて代金を支払う方法です。

例えば、1000万円のものを毎月10万円ずつ100回に分けて支払うといった具合です。

これは、代金を複数回に分けて支払ういわば「支払方法」についての取り決めですが、1897年に東京建物という不動産会社が始めたと言われています。

なるほど・・・

売主さんは、売ってもまとまったお金が入って来ないからチョット大変ですね。

良い所に気が付きましたね!

割賦は当事者間の分割払いですので、売主はまとまったお金が受取れないというデメリットがあるのです。

そこで出てきたのが、ローンです。

1950年に住宅金融公庫が創設され、公的な住宅ローンがスタートしました。

民間の金融機関も住宅ローンの取り扱いを開始し、公的融資vs民間融資の競争原理が働き、普通のサラリーマンでも住宅ローンを借りやすくなりました。

結果、一戸建ての購入が人生における住宅すごろくのゴールと言われるようになり、鉄道沿線の宅地開発がどんどん進みました。

2003年に住宅金融公庫が独立行政法人となり、住宅金融支援機構となり、フラット35が誕生しました。

フラット35は住宅ローンを証券化したものです。

といっても、借り手にとってはそれほど大きな変更ではありません。

従来の住宅金融公庫の融資は11年目から金利が上昇しました。

1~5年が金利2%で、11年目以降が4%といった急激に金利が上昇する商品です。バブルの崩壊やリーマンショックなどもあり収入が増えないのに、金利上昇による返済額がアップされ返済困窮者が大量に発生しました。

そこで登場したのがフラット35です。

大きな特徴は35年間金利がずっと一定で変わらないという住宅ローンです。

このフラット35の登場により民間金融機関もこぞって超長期型の固定金利型住宅ローンをリリースしました。

金利とは何か

金利とは何か?と聞かれてすぐに●●と答えることができる人は少ないと思います。

金利とは商品代金です。

金利=商品代金ですか?

はい。分割払いの権利という商品の代金が金利になります。

住宅ローンの金利は「商品代金」だったのです。

表現を変えると、35年で分割払いする権利の商品代金は元金に対して年間2%に相当する金銭です。ということです。

一般の商品は購入時に代金を支払えば自分のものになりますが、住宅ローンという商品は毎月毎月商品代金を支払い続ける必要があるのです。

返済予定を立てて借りた住宅ローン。

急な体調不良や、離婚、離職など様々な理由で収入が激減することもあります。

そうなった時、当初の予定通りに返済ができなくなり、住宅ローンの支払いができなくり、銀行から催促の通知がきます。 さて、そうなったらどうしたらいいのか次でお話しします。

住宅ローンを払えなくなるとどうなるのか

前述した通り住宅ローンの金利は「分割払いする権利の代金」です。

返済が1回でも遅れる=金利という代金を払っていない=分割払いの権利はなくなり、住宅ローンを一括で返済せよ。

となってしまうのです。

先生!

金利は変動金利とか固定金利とかってあると思うんですけど、この話は全部一緒ですか?

はい、どのタイプの住宅ローンであってもこの話は同じです。

今回の記事とは関係が薄いですが、住宅ローンのタイプを載せておきましょう。

| 住宅ローンの種類 | 内容 |

| 固定金利 | 返済期間中、金利が変わらない |

| 変動金利 | 毎月や半年に一度など一定期間ごとに金利が変動する |

| 固定金利期間選択型 | 住宅ローンを契約した時に決めた期間金利が固定され、 その後、金利の変動が適用できる |

銀行が、一括返済を要求してくると、もう分割での返済は困難になります。何故でしょうか?

次に解説する期限の利益を喪失してしまうからです。

住宅ローンを組むということは、分割で支払う権利を買う ということです。 この権利のことを『期限の利益』といます。 つまり、 住宅ローンが払えなくなる = 期限の利益を喪失する ことになります。

期限の利益の喪失とは

期限の利益を喪失した時点で住宅ローンは分割払いの権利はなくなった借金。

一括返済の要求された状態の借金となります。

債権者が借金の取り立てにきます。

分割払いの権利代である金利を払わない場合、分割払いの権利が無くなります。

分割払いの権利=期限の利益と書きましたね。

どうなったら期限の利益が喪失するのか?

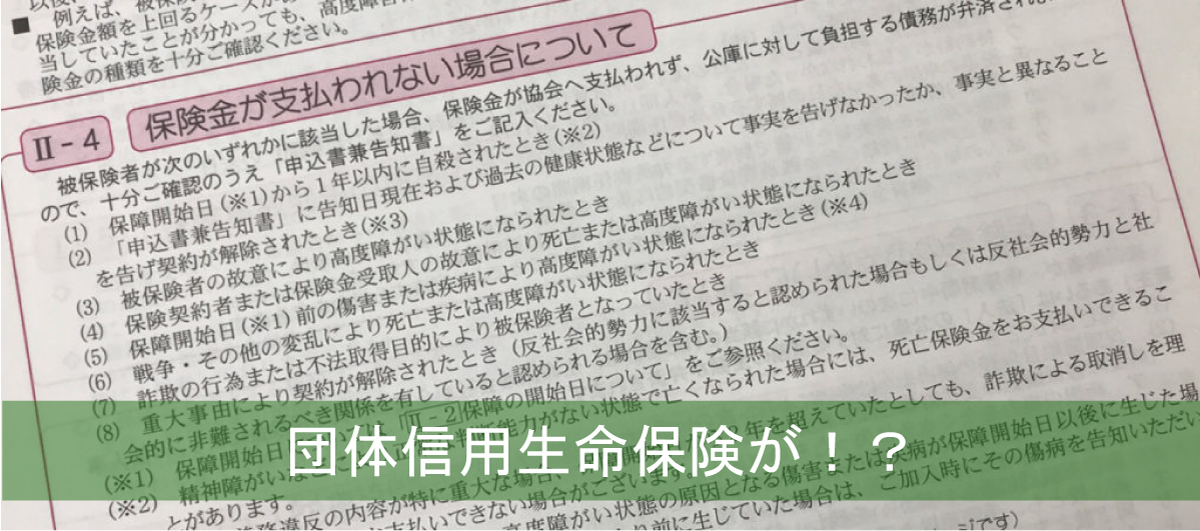

銀行と交わした住宅ローンの契約書に書いてありますが、住宅ローンの返済が滞った場合や、債務者が破産する場合、差押えをされた場合など「借主の経済状態が悪化した場合」に期限の利益が喪失する取り決めになっています。

あなたの住宅ローンの借入契約書(金銭消費貸借契約、略して金消契約といいます。)にも必ず、期限の利益の喪失という項目がありますので一度読んでみていただければと思います。

住宅ローンが払えなくなったらどうしたらいいのか

分割払いを断られた場合、この先どうなるでしょう?

最終的には競売になります。 あなたの借金を回収するため、あなたの意思とは関係なく強制的に不動産を換金する手続きに入られてしまいますのです。

先生!

何とか競売を回避するウルトラC的なものはないのでしょうか?

ウルトラC的あったら言いたいところですがすみません。

理屈上、競売回避方法は次の4つです。

- 借金を一括返済する

- 債権者(保証会社や金融機関)に相談する

- 民事再生を使う

- 任意売却をする

1は経済的にほぼ無理かと思います。

2も理屈的に考えられますが、金融機関に応じる義務はありませんので事実上無理です。

3は住宅ローン以外の借金が多い方が取りえる方法ですが、注意が必要な回避方法です。

4は一番現実的と言えます。

次で任意売却について解説しますね。

任意売却とは

借金を完済していない住宅を売る方法です。

通常、借金の残る住宅は売れないので、金融機関など債権者の了承を得て売却する方法になります。

そんなあっさり説明を終わらせないで、もっと詳しく説明してください!!

そうですね(汗)

任意売却についてはこちらの記事でしっかり説明していますのでご覧になってみてください。

参考記事:任意売却とは借金全額払わずに家を売る手段

期限の利益を失ってから任意売却

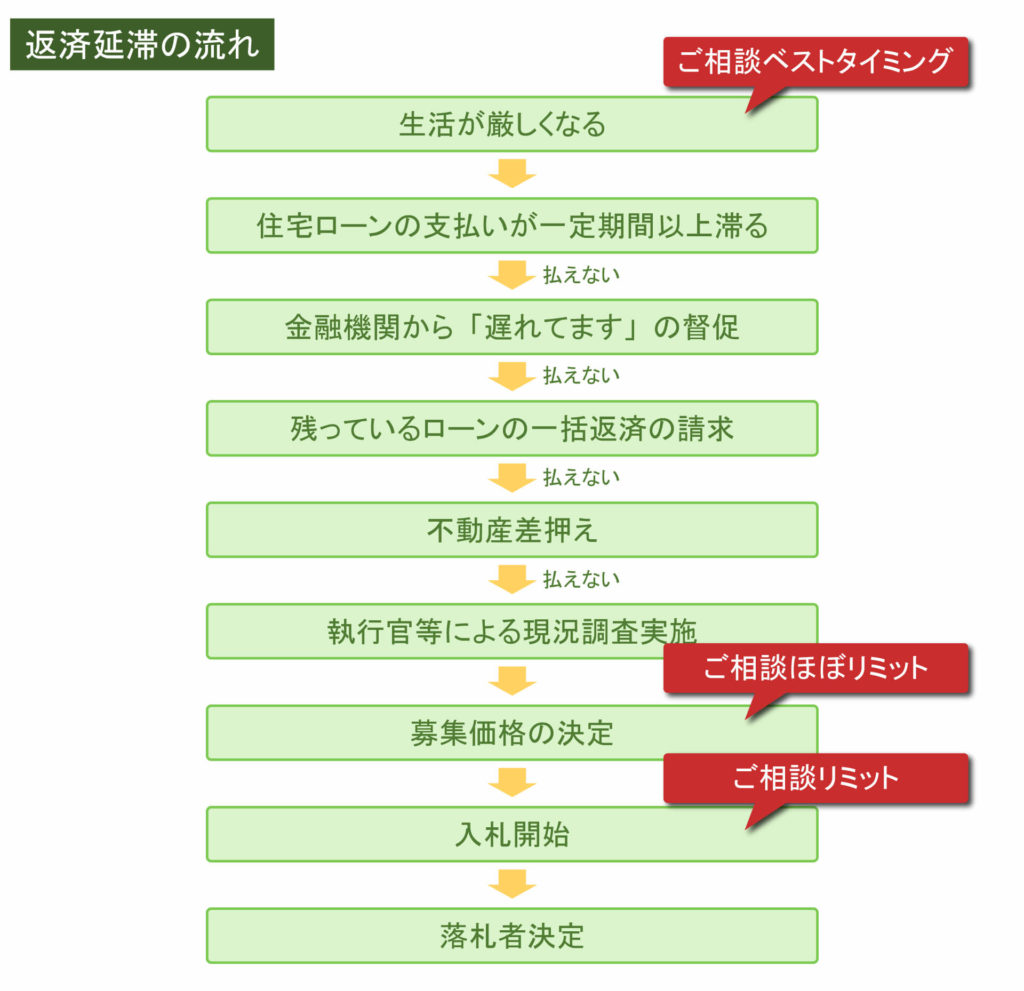

期限の利益を失っている状態では競売一歩前になります。競売までの流れを説明しましょう。

銀行など債権者との交渉は専門家に任せましょう。 もしあたなが住宅ローンを払えなくなり、銀行から督促状が来ていたら一刻も早く専門家に相談しだください。

任意売却のご相談は、住宅ローンの返済が遅れ始める前からできますし、それがベストです。

何故かというと残っている時間が多ければ多いほど、やれることも多いですし、精神的にも楽だからです。

一方リミットは、入札開始直前ですがこのタイミングからできることはほんのわずかですし、任意売却ができる方の方が少ないです。

いずれにしても、思い立ったら今すぐ動き出すのが正解です。

いずれにしても、思い立ったら今すぐ動き出すのが正解ってことですね。

はい。その通りです。

動きが早ければ早いほど、余裕を持ってやることができます。

ですよね。

本人に伝えて、杉山先生に早く相談するように言っておきます。

はい。いつでもどうぞご相談ください^^

この記事を書いた専門家

- 任意売却の専門家

-

(有)ライフステージ代表取締役

「不動産ワクチンいまなぜ必要か?」著者、FMヨコハマ、FMさがみ不動産相談所コメンテーター、TBSひるおび出演。単に家を売るだけでなく「お金に困らない暮らし」を提案している

●プロフィールをもっと見る

●この専門家に無料電話相談をする:TEL0120-961529※タップで電話かかります。